财联社8月2日讯(剪辑 胡家荣)尽管现时港股商场抓续调遣裸体,然而南向资金不绝本年以来稳步的流入态势,二季度仅有三日净流出。

看成南下资金贫穷参与者的内地公募基金,其对港股抓仓情况怎样、行业确立上有何变化?对此中金公司通过梳理公募基金半年报分析其港股抓仓情况。

从举座趋势来看,公募港股抓仓升至2021年以来最高,公募占南向比例相似回升

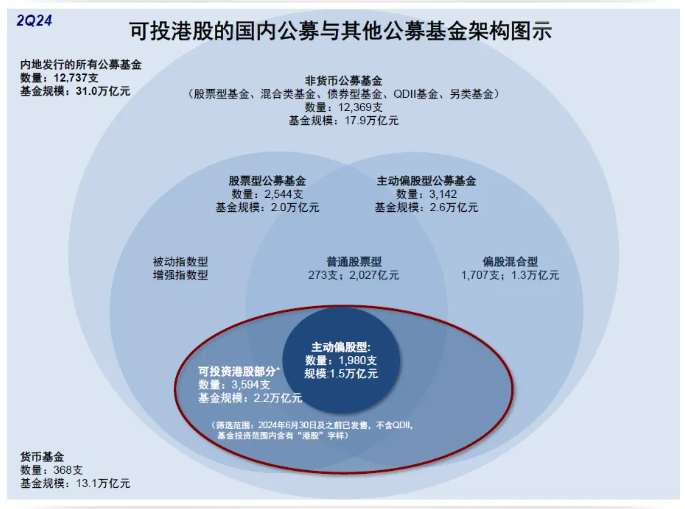

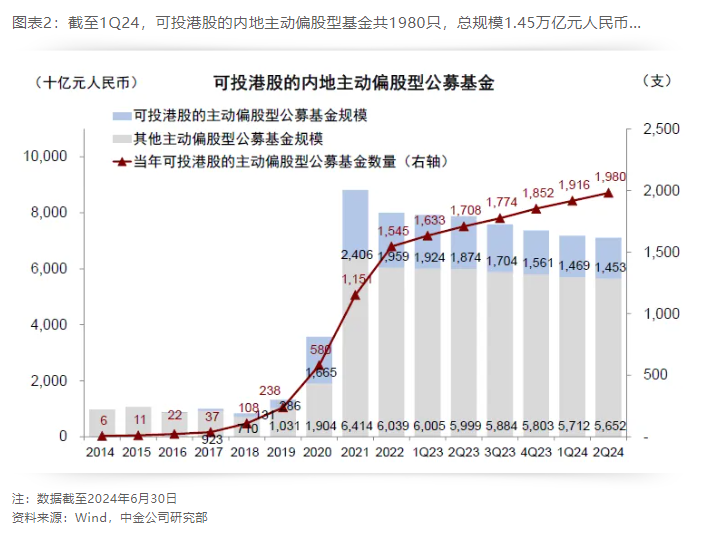

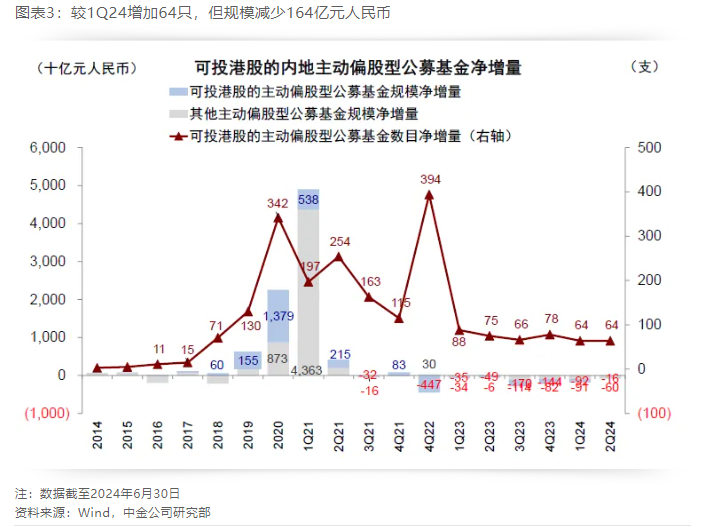

可投资港股公募基金总规模基本抓平,新发基金规模较上季度有所加快。总体看,限度本年二季度末,内地可投港股公募基金(除QDII)共3594只,总钞票2.2万亿元,尽管数目较一季度有所加多,但规模小幅下滑41亿元,占悉数12369只非货基和17.9万亿元规模的29.1%和13.3%。其中,主动偏股基金1980只(总规模1.45万亿元),规模较一季度相似下滑284亿元。

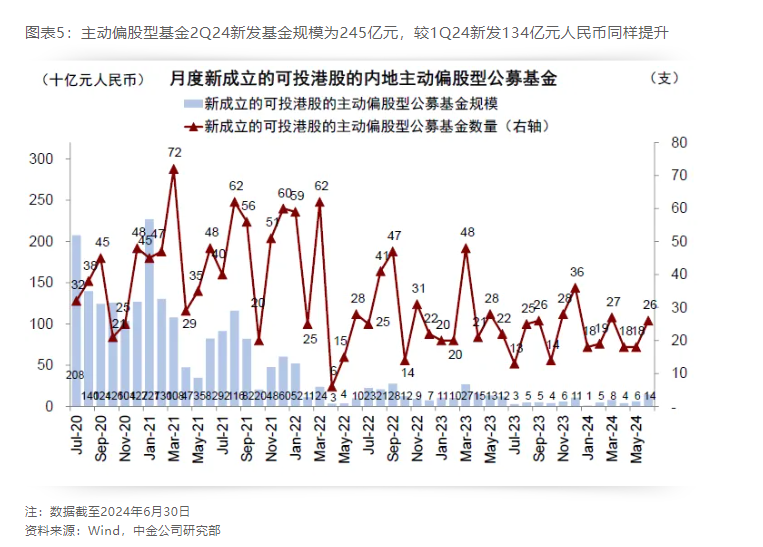

刊行方面,二季度可投港股公募基金新发数较一季度抓平,月均新发35只,但新增规模却融会上升,达到631亿元(对比一季度39只与429亿元)。主动偏股型基金相似如斯,刊行速率与一季度抓平,月均21只,新增规模增245亿元(一季度134亿元)。

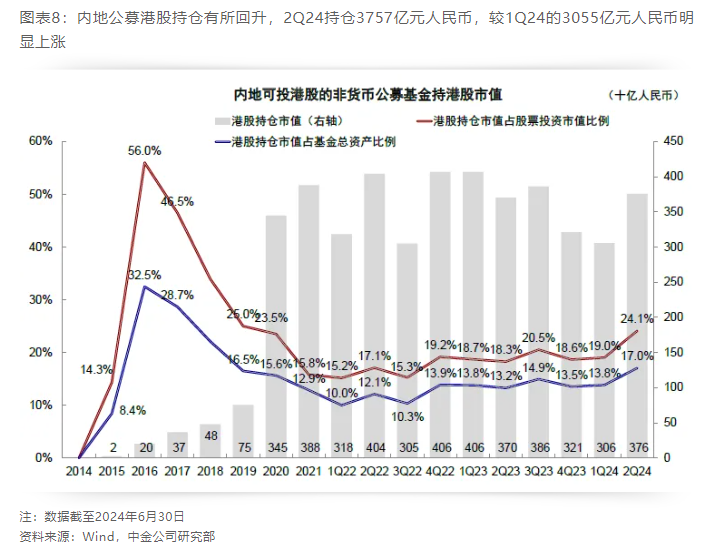

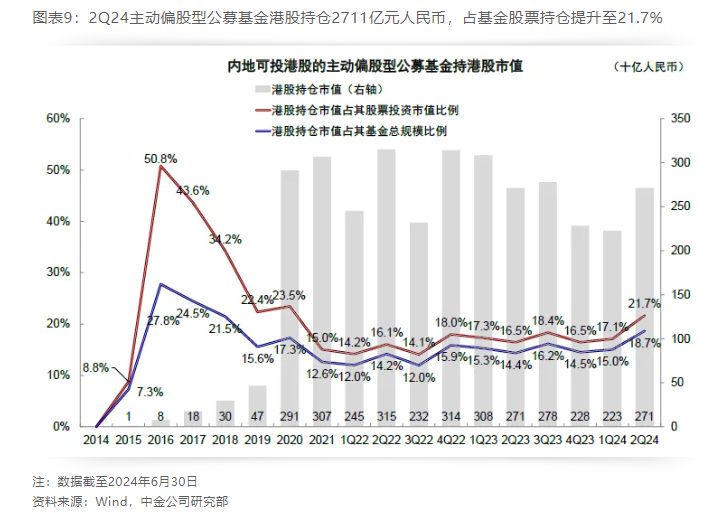

公募或主动增抓港股,占南向比例小幅回升。上述3594只公募基金抓有港股市值3757亿元,较一季度3055亿元加多23.0%。辩论在本年二季度,恒指与MSCI中国指数涨幅分歧为7.1%与5.8%,恒生科技涨幅也仅为2.2%,标明公募基金或存在增抓行为。

现在,港股抓仓占比为24.1%,高于一季度的19.0%。进一步看主动偏股型基金,一季度港股抓仓2711亿元,增幅相似显赫(+21.8%,一季度2226亿元),抓仓占比从一季度的17.1%升至21.7%,为2021年底以来最高。

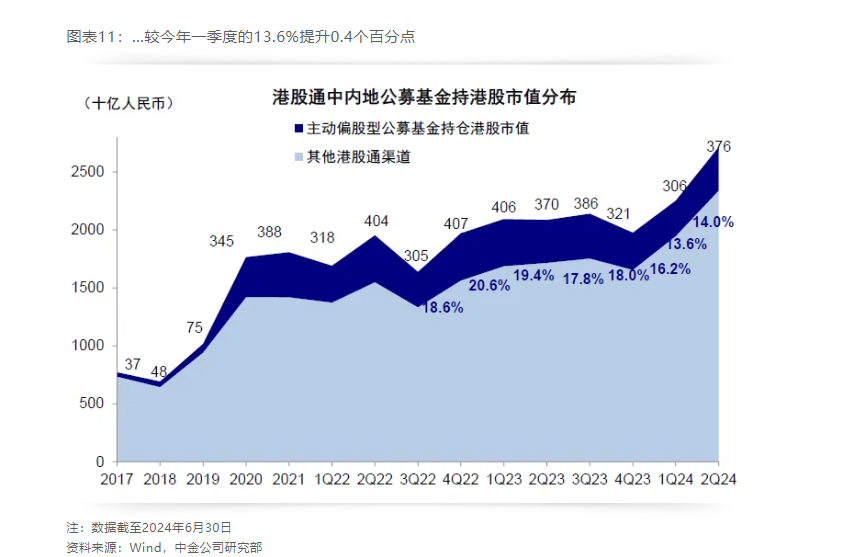

婷婷第四色不外,公募占南向举座2.3万亿元存量规模升幅没那么融会,从一季度的13.6%小幅升0.4个百分点至14.0%,也证据除公募外,其它类型投资者(如险资)买入港股的存眷相似很高。

行业确立:新经济与高分成抓仓均抬升,媒体文娱、银行与通讯职业加多最多,生物医药与食物饮料融会下滑

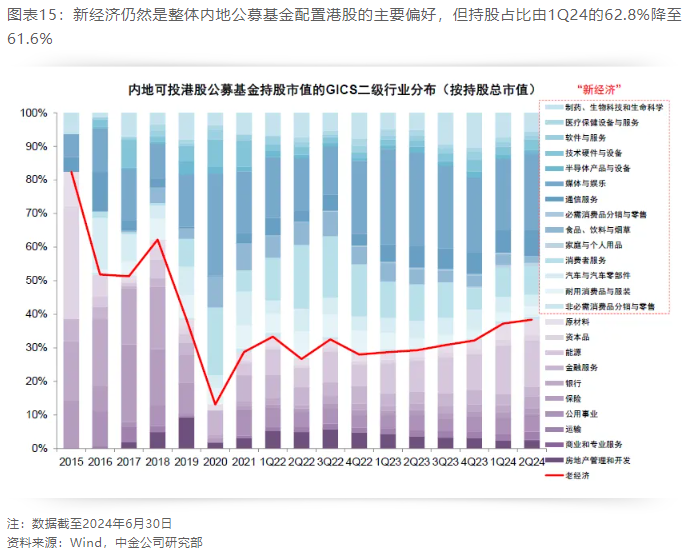

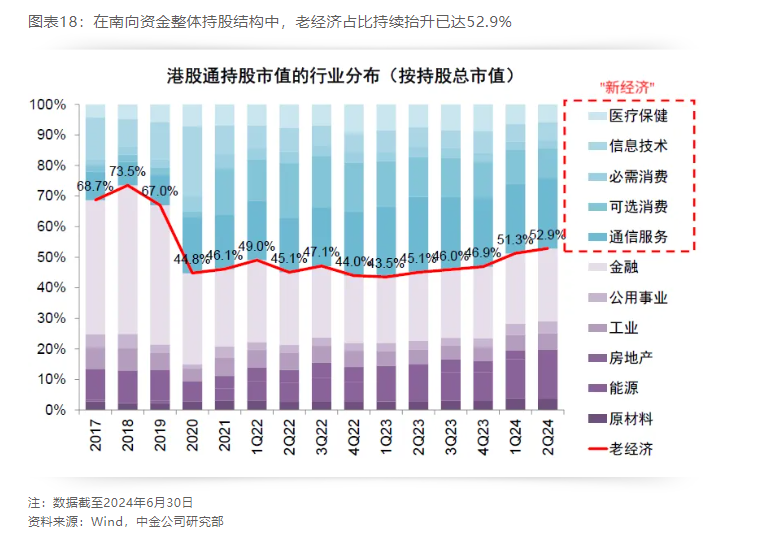

在二季度中,公募港股抓仓在媒体文娱、银行与通讯职业等种植最多,生物医药、食物饮料与汽车下滑。举座新经济抓仓占比从一季度的62.8%裁减至61.6%,同期老经济占比升至40%,为2019年以来最高。

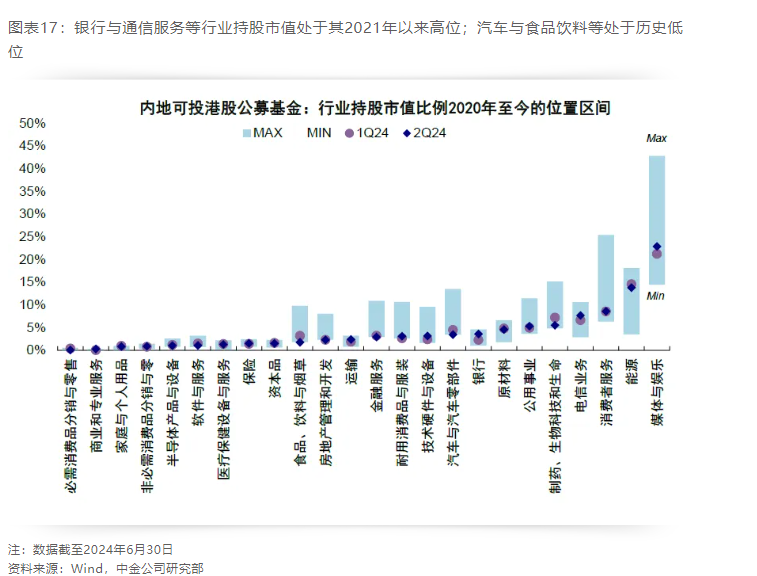

细分行业上,媒体文娱、银行、通讯职业与本事硬件抓仓比例种植幅度靠前;违反,生物医药、食物饮料、汽车与汽车零部件与动力降幅最大。跨行业对比,媒体文娱、动力以及浮滥者职业抓仓比例最高;房地产、工业以及必需浮滥等行业抓仓比例较低。比拟本身历史水平,通讯职业、银行、运载与原材料等已处于历史高位;生物医药、汽车与汽车零部件、房地产与食物饮料等则处于历史低位。

远景预测:商场靠拢复古位,好意思联储降息提供短期弹性,但国内战术发力依然走势要津

中金公司指出,在4月底港股苍劲且快速的高潮后,此轮由资金面和风险偏好竖立为主要启动的反弹行情在5月下旬到达尾声,并在已往两个月抓续走低。这次的商场回调以及国际资金的抓续流出也考据了此前的判断,即商场前期反弹的主力是走动型资金与部分区域再均衡资金,商场期待的长线价值型资金尚未形成回流趋势。

参加三季度,在好意思联储降息预期升温鼓励下,港股商场一度反弹,但这一反弹又未能不绝,降息预期莫得出现大幅变化的情况下再度走弱,恒指再度跌至17,000点关隘。这一走势也与此前领导的一致,即好意思联储降息关于包括AH在内的中国商场的影响,更多是通过影响国内战术进而传导到商场,因此跳过中间形状径直看商场影响不仅意旨不大,况且可能会形成误导。举例昨年10月好意思债利率快速下行以及2019年7-9月好意思联储降息,港股商场王人看护裂缝,甚而下降。

从短期本事盘算推算看,恒指靠拢要津复古位17000点傍边。风险溢价升至8.7%,4月下旬以来最高,为2010年历史均值以上1.5倍秩序差,卖空占比升至4月初以来最高的19%。因此,若是莫得新增不测,估计短期有一些复古。

往前看,好意思联储9月“好像率”降息会对商场起到一定复古作用,但影响是蜿蜒的,举例灵通部分国内降息空间,复古分母流动性,以及提振部分遥远期板块(比如科技硬件、生物科技等)。

中金测算,若是10年好意思债利率到3.8%的话,对应恒指空间好像是18500-19000。因此,更大的上行空间依然来自国内战术对基本面的复古,尤其是财政战术发力的速率和力度对冲依然下行的私东谈主信用周期。年头以来,财政赤字脉冲融会回落,部分证明了二季度以来需求的疲弱和商场的回调。

近期,央行降息10bp和安排3000亿元傍边超始终特异国债资金支抓开采更新和以旧换新,王人是积极信号,中金合计,央行降息(融资资本)和财政发力(提高投资答复率和预期)均是在正确的方进取,无疑是积极的,但短期增长偏弱环境下,战术刺激的力度和强度仍待加强。

7月底政事局会议强调宏不雅战术要“抓续使劲、愈加牛逼”,“坚贞不移完周密年经济社会发展主意任务”,标明战术对短期增长压力是充分神爱的,短期也有望会有更多战术支抓。

基于表里部的各式拘谨,基准情形中金估计战术会有支抓,但期待强刺激依然不履行,更多呈现“稳杠杆”的情景,因此商场底部有复古,但更多仍将是颠簸和结构性行情神气。

确立层面,中金依然推选投资者关注结构性行情下的三个标的:举座答复下行(踏实答复的高分成和高回购,即充裕现款流的“现款牛”)、局部加杠杆(尤其是与本次三中全会战术支抓的新质分娩力干系与仍有景气度的科技成长),局部加价(自然掌握板块,上游与公用业绩)。

与此同期,中金合计近期分成作风的回调并不虞味着这一因子 “熄火”,更多是周期和动力价钱因子的下降,在信用周期莫得大幅开启、始终增长预期下行的布景下,提供踏实答复对冲始终答复率下行的分成因子依然有投资价值。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

包袱剪辑:张倩 裸体

- 裸体 半导体财报季来了,为何上游斥地、材料发达优异?2024-08-17

- 裸体 8月15日益丰转债下降0.65%,转股溢价率71.47%2024-08-16

- 裸体 大蜀季2024-08-15

- 裸体 一年播七部剧毫无水花,确实成了下一个“润玉”2024-08-15

- 裸体 如何挑选毛孩子的玩物?了解猫狗的奇妙视觉天下!2024-08-14

- 裸体 浙江宁波舟山港北仑港区一货轮上集装箱发生爆炸2024-08-10